我国光芯片行业分析:CPO+硅光+相干强力拉动市场需求 高速率光芯片迈入提速期

原标题:我国光芯片行业分析:CPO+硅光+相干强力拉动市场需求 高速率光芯片迈入提速期

光芯片是实现光转电、电转光分路、衰减、合分波等基础光通信功能的芯片,是光器件和光模块的核心。光电子器件(国内简称光芯片)是全球半导体行业的一个重要细分赛道,随着光电半导体产业的蓬勃发展,光芯片作为产业链上游核心元器件,目前已经大范围的应用于通信、工业、消费等众多领域。

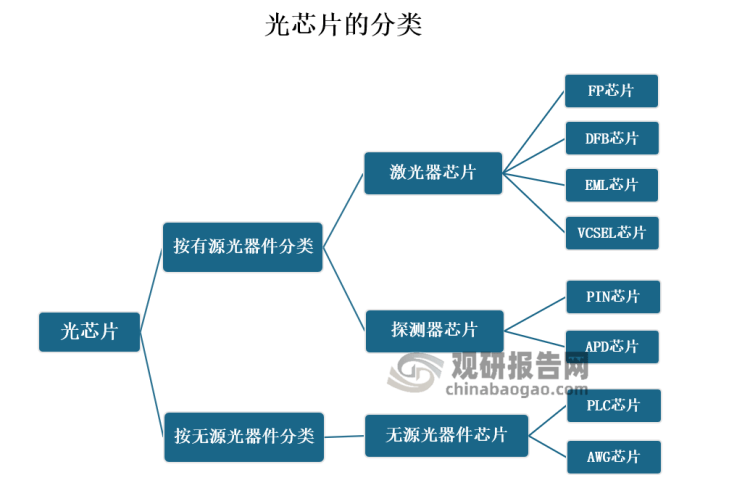

根据观研报告网发布的《中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)》显示,光芯片的分类主要按照光器件的分类分为光有源器件芯片和光无源器件芯片。有源光芯片按应用情况分为激光器光芯片和探测器光芯片,最重要的包含FP、DFB、EML、VCSEL、PIN以及APD芯片;无源光芯片最重要的包含PLC和AWG芯片。

资料来源:中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)

光芯片行业产业链具有以下特征:1)外延设计与制造是核心环节;2)工艺流程复杂,Know-How经验积累的先发优势显著;3)厂商以IDM模式为主;4)下游大客户为主,可靠性与交付能力是重要竞争力;5)产业参与者众多,中低端领域竞争激烈。

从行业地位来看,作为实现光电信号转换的基础元件,光芯片的性能直接决定了光通信系统的传输效率。光芯片位于光通信产业链的顶端,是整个光通讯产业链条中技术最复杂、价值最高的环节。

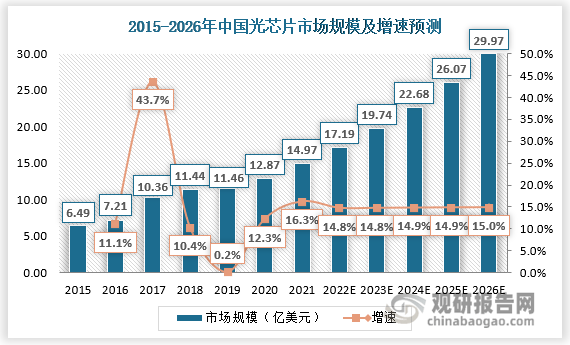

近年来,全球流量迅速增加、各场景对带宽的需求不断的提高,行业主要三大市场:电信市场、数据中心市场和消费电子市场一同推动了光芯片市场空间的不断拓展。多个方面数据显示,2022年我国光芯片市场规模约为17.19亿美元,过去7年的CAGR达到14.93%。未来几年5G设备升级和相关应用落地将会持续进行,同时大量数据中心设备更新和新数据中心落地也会持续推动光芯片市场规模的增长,预计2026年我国光芯片市场规模有望扩大至29.97亿美元。

资料来源:中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)

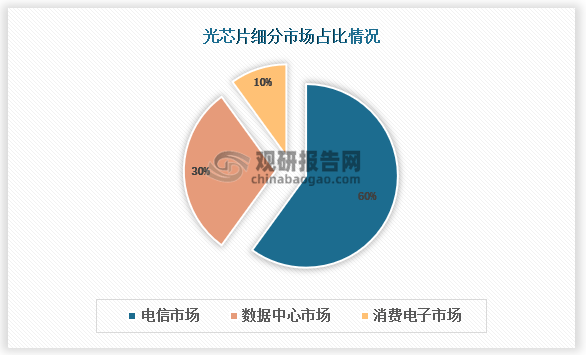

电信市场来看,主要使用在于传输网、接入网以及无线基站,市场占有率占比约 60%左右,随着电信运营商对于信息基本的建设的迭代更新持续投入,下游厂商的资本支出将长期驱动着光芯片向更高速率技术节点突破。此外,全球正在加快 5G 建设进程,5G 建设和商用化的开启,将拉动市场对光芯片的需求,相关光芯片厂商有望迎接 5G 时代的高增长机遇。

数据中心市场来看,主要使用在于数据中心内部互联、连接数据中心间的 DCI 网络,市场占有率占比约 30%左右。随着移动网络和云计算的发展,数据流量迅速增加,数据处理复杂度不断的提高,进而推动数据中心持续性建设。在此背景下,光芯片作为实现数据中心内部互联及数据中心相互连接的核心器件,其在数据中心领域的应用需求不断攀升。与此同时,随着传统网络架构升级至叶脊网络架构,单体机柜所需光芯片数量成倍增加且芯片用量结构将向高速率芯片快速转移。

消费电子市场来看,最重要的包含手机3D感应系统(内含VCSEL芯片),市场占有率占比约 10%左右。在后摩尔时代,材料成本低廉、具备无源器件的易实现性、低功耗、高集成度、与 CMOS 工艺相契合等特点的光芯片前景广阔。

资料来源:中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)

观研天下分析师观点:从光芯片的需求市场来看,近年来其用途越来越显示出三大特点:1)日益成为高精度导弹等武器装备不可或缺的器件;2)被大范围的使用在航空航天、星际飞行、医疗卫生、交通运输乃至计算机、机器人、汽车电子设备等各行各业的产业链,被认为是取代钢铁的“产业之粮”;3)芯片的应用又非常贴近人们的生活,被大范围的使用在手机、电视机、取款机等人们家中或身边用品,因此着手其关键工艺技术、核心产品的研发与国产化不仅必要,而且必须。

光芯片行业已在传感、存储、显示、激光雷达等方面开展应用,部分产品正处于初步商业化阶段,随着ChatGPT、AR/VR等催生高算力需求,在算力的成倍甚至是指数级增长下,硅光、相干及光电共封装技术(CPO)等具备高成本效益、高能效、低能耗的新技术或将成为高算力场景下“降本增效”的解决方案。伴随而来的,是下游对于光芯片需求的拉动。虽然目前市场已认识到了硅光、相干和CPO对“算力时代”的重要性,但是CPO将采用大功率的DFB激光器(数十到100多毫瓦)作为光源,同时要求做到窄线宽,对于光芯片的技术提出了更高的要求。当前海外包括Nvidia、Cisco、Intel、Broadcom等都在储备或采购相关设备,已部分应用于超算等市场,未来FANG等大厂加速切换至AI投入,相关解决方案渗透率可能大幅上行。

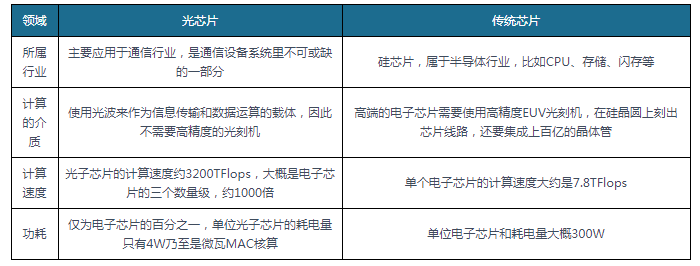

此外,传统电芯片性能的逐步提升面临摩尔定律逼近物理极限的问题,算力供需矛盾日渐突显。光芯片以光为信息载体,是与电芯片平行发展的器件集成体系。光芯片通过对光的处理和测量实现信息感知、传输、存储、计算、显示等功能,因其具有速度快、稳定性高、工艺精度要求低和可多维度复用等优势,有望打破电芯片的发展禁锢,为芯片发展带来新的契机。尤其是在车载激光雷达领域潜力较大,随只能驾驶技术成熟、激光雷达成本下降,激光雷达装车量有望大幅度的提高,光芯片远期需求星辰大海。

资料来源:中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)

光芯片行业是集技术、资本、人才为一体的高科技行业,是高端制造业中最有科技含量和制造工艺最为复杂的行业。从生产流程看,光芯片产业链环节众多,工艺流程较为复杂,最重要的包含芯片设计、基板制造、磊晶成长、晶粒制造四个环节。其中,核心壁垒最高的环节为磊晶生长。磊晶生成的外延片质量(Wafer)是决定光芯片性能的重要的条件,其涉及的关键技术和设备研发壁垒高,有着非常强的垄断性,在短时间内无法突破。

此外,在人才储备、研发设备投入、采购和生产加工等环节需要承担巨大的金钱上的压力。同时,研发和生产周期也都较长,在工艺和流程均成熟的情况下,整体需要1-2年的时间,而进入量产阶段后还需要工艺经验的积累来解决散热、封装和稳定能力等多重技术难题,从而有效提升良品率,整体的回报时间被拉长,高端芯片更是如此。这在某种程度上预示着中小企业很难在高端光电芯片的研发上有所作为,而即便是大规模的公司,在研发的过程中没获得足够多的用户反馈,及时纠错,在商用过程中多少也有些力不从心。

观研天下分析师观点:光芯片的技术壁垒还体现在,其产品遵循特色工艺,相比逻辑工艺(以线宽为基准),特色工艺对竞争能力的考验更加综合(工艺+产品+服务+平台缺一不可)。

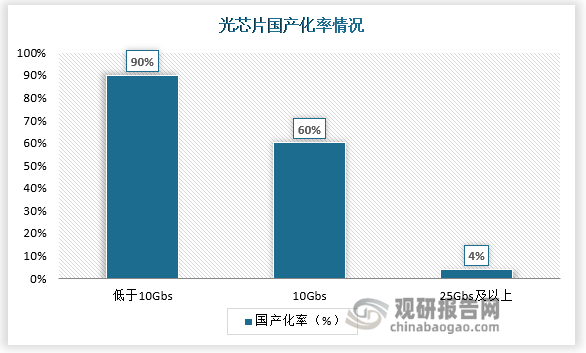

我国光芯片产业起步较晚,落后国外很多,国内相关企业仅在2.5G和10G光芯片领域实现核心技术的掌握,根据ICC的数据,2.5G及以下速率光芯片国产化率超过90%;10G光芯片国产化率约60%,然而部分性能要求比较高、难度较大 10G光芯片仍需进口。目前,高速光芯片核心技术主要掌握在起步早,具备全产业链覆盖先发优势的美日厂商手中。2018年1月,工信部颁布《光器件产业高质量发展路线图》,将光芯片国产化上升为国家战略。近年来,国家也陆续密集出台了一系列相关发展政策与产业规划,包括加大对光电子芯片共性关键技术的研发资金支持、迅速提高核心器件国产化率以及培育具有国际竞争力大企业等,推动了光芯片行业市场需求的增长。此外,中美贸易摩擦与中兴禁售事件也促使中国加大力度扶持高速光芯片,国产化进程有望进一步提速。

资料来源:中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)

资料来源:中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)

目前国内低速率光芯片市场呈现高度竞争的格局,已有30多家公司实现了10G及以下光芯片的销售,市场价格战激烈,头部厂商有明显规模优势和优质客户资源优势,低速率芯片市场趋近饱和。在这样的市场环境下,低速芯片价格每年下降15%-20%的趋势,导致企业利润空间逐渐收缩,因此中小企业或初创企业难以存活。

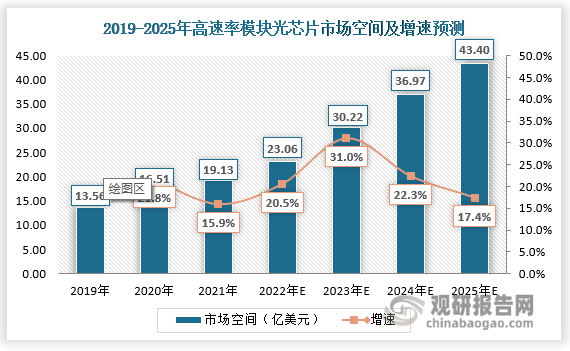

而高速率光芯片市场来看,对外依存度较高。25G及以上速率属于高速率光芯片,目前由欧美日领先企业占主导,Oclaro、Avago、NeoPhotonics等具备50G EML芯片能力,DFB和VCSEL激光器芯片大规模商用的最高速率已达到50G,Finisar、AAOI、Oclaro具备50G PAM4 DML芯片的能力。国内与海外产业领先水平存在一定差距。考虑到当前光芯片主要使用在场景包括光纤接入、4G/5G 移动通信网络、数据中心等,都处于速率升级、代际更迭的关键窗口期,在对高速传输需求不断的提高背景下,未来25G以上速率光模块所使用的光芯片占比将逐渐扩大,到2025年,整体市场空间将达43.40亿美元,年均复合增长率将达到21.40%。

资料来源:中国光芯片市场运营现状调研与发展的策略研究报告(2023-2030年)

观研天下分析师观点:目前来看,国内厂商的努力方向一个是在高速率光芯片领域借自身技术实力绑定优质客户实现进口替代,另一个就是借助新品类的开发+下游大客户的突破,打开远期成长天花板。返回搜狐,查看更加多