什么是光通信芯片?中国企业在全球光通信行业地位如何?

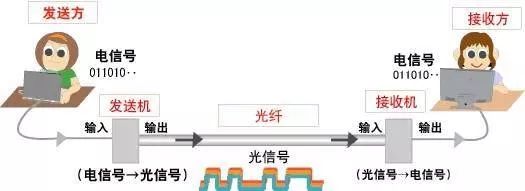

在光通信传输过程中,发射端将电信号转换成光信号,然后调制到激光器发出激光束,通过光纤传递,在接收端接收到光信号后再将其转化为电信号,经调制解调后变为信息,而光电芯片所起到的作用就是,实现电信号和光信号之间的相互转换,是光电技术产品的核心,处于光通信领域的金字塔尖。

光通信产业链,包含光通信器件、光通信系统、光通信应用三个环节,按其物理形态的不同,光通信器件又可分为芯片、光有源器件、光无源器件、光模块与子系统这四大类,其中配套 IC 归类于芯片。具体如下:

严格意义上来说,光芯片包含多个元器件种类,如激光器芯片、调制器芯片、耦合器芯片、分束器芯片、波分复用器芯片、探测器芯片等。这些芯片/器件集成后,再加入外围电路形成一个光通信模块,被大范围的应用于路由器、基站、传输系统、接入网等光网络建设中。

在中兴、华为等通信设施的强势助攻下,中国变成全球上最大的光器件消费大国,市场占比约为35%。然而以高速率为主要特征的高端光芯片技术,还掌握在美日企业手中,我国高速率光芯片国产化率仅3%左右。

观察国际巨头的发展路径,无一例外是并购。它们通过并购不断拓展产业链,产品覆盖光器件、光模块领域的几乎所有环节,从无源到有源,从芯片到模块,坐拥产业链高端技术“堡垒”。2018年,排名靠前的几大巨头间的并购,更是将全球光通信技术的竞争格局推向头部厂商。

2018年3月,全球市场占有率排名第二的Lumentum以18亿美元收购排名第三的Oclaro,对行业龙头Finisar的地位产生威胁。为了应对竞争,2018年11月,Finisar与无源器件龙头厂商II-VI合并,整合了有源和无源产业链,稳固了光器件头部厂商的位置。这些国际并购,对中国光通信企业的崛起和突破有正面的启示。

相比国际企业,国内光通信企业大多数限于生产低端芯片,仅有光迅科技、海信、华为等少数厂商能生产中高端芯片,但总体供货有限,市场占比不足1%。从上述表格也能够准确的看出,华为光通信技术的供应商大多分布在在美国和日本,国内只有光迅科技一家。

美国禁供华为,对上述美国光通信技术公司的影响很大,Neo photonics(新飞通)46%的业绩来自华为,业界猜测它可能破产或被并购;在Lumentum最近一个季度的总收入中,华为占18%,Lumentum已将Q2收入预期的下限从4.05亿美元下调至3.75亿美元;在禁令发布后,II-VI的股价也跌了10%,其正在收购的Finisar的销售额中有11%来自华为。

“杀敌一千,自损八百”的禁令对美国相关企业造成不小损失,但对中国的华为及光通信供应商也非常大的挑战,实现芯片国产化替代迫在眉睫。

近些年,中国政府大力鼓励发展集成电路,光通信芯片本土研发开始萌芽。进入者以华为、峰火(光迅科技)、中兴、大唐等传统通信巨头,以及华工科技与海信等激光、家电巨头为代表,它们多通过收购与成立子公司的方式进入技术布局。

首先是光迅科技,通过收购国内WTD和丹麦IPX及增资大连藏龙光电子,产品覆盖了从光通信系统设备,到光模块器件相关的各类核心芯片。光迅科技是目前国内少有的能够自产10G及以上高端光芯片的厂商,芯片自给率达到95%左右,市场占有率多年来保持在国内第一,全球前五。

其次是华为,华为通过收购英国光子集成公司CIP和比利时硅光子公司Caliopa进入光通信芯片战场。截至目前,华为对光通信芯片的投入达六年之久,且已能实现部分产品自给自足。

除此,作为传统家电巨头,海信在100G PON光模块技术上取得了突破,其5G无线G信号基站的建设,并通过收购日本和美国的光通信芯片公司,形成了完善的产业布局。激光巨头——华工科技的5G应用光通信芯片预计2019年就可量产。

除了上述企业,很多新兴企业在光通信芯片和模块集成上面有所突破,如旭创科技400G OSFP和QSFP-DD模块批量出货;易飞扬研发成功了100GQSFP28光模块,100GCFP-LR4光模块已商业化;博创科技(PLC 光分路器和 DWDM 器件)、厦门优讯(TIA、LA、LD)、紫光展锐等都在积极研发高端光通信芯片。

我国政策要求在2022年中低端光电子芯片的国产化率超过60%,高端光电子芯片国产化率突破 20%。但目前来看,国产光通信技术差距还很大。

据中国电子元件行业协会发布的《中国光电子器件产业技术发展路线年)》显示,国内企业目前只掌握了10Gb/s速率及以下的激光器、探测器、调制器芯片,以及PLC/AWG芯片的制造工艺以及配套IC的设计、封测能力;25Gb/s的PIN 器件与APD 器件可以少量提供,而25Gb/s DFB激光器芯片刚完成研发。总之,绝大多数25Gb/s速率模块使用的光电芯片基本依赖进口。更为高端的100G光通信系统,其中可调窄线宽激光器、相关光发射/接收芯片、电跨阻放大芯片、高速模数/数模转化芯片及DSP 芯片均依赖进口。

有分析指出,依据未来市场发展的新趋势,我国光通信器件企业应重点加强 100Gb/s 光收发模块、ROADM 产品、高端光纤连接器、10Gb/s 与25Gb/s 激光器、配套集成电路芯片的研发投入与市场突破,加快研发下一代 400Gb/s 光收发模块产品、硅光集成进度,并争取尽快扩大产业规模、早日摆脱对国外供应商的依赖。

作为光通信乃至整个信息基础网络的核心,光通信器件一直为5G做着相应的准备。6月6日,工信部正式发放5G牌照,加速了光通信器件的商用机遇。

长江证券的报告数据显示,5G基站大规模建设或带来超20亿美元光芯片市场空间,是4G 时代2.8 倍。另外,数据中心市场需求持续井喷,光芯片在消费电子市场未来的成长空间也值得期待。

在光模块领域,由于5G承载网的全新架构,5G的光模块用量将远超4G。根据中国移动投资公司在《洞见 5G,投资未来》的报告里的测算,假设我国5G宏基站数量达到200万,则仅是基站和对接的传输设备客户侧的接口就至少需要400万量级的光模块,再考虑线路侧接口光模块、专线用户光模块、数据中心光模块等,预计整个5G网络会带来高速光模块需求将达数千万量级,5G光模块的总量是4G时代的2至4倍。

市场规模如此巨大,但目前业界最为关注的问题是,5G对光通信芯片/模块提出了哪些要求,国内企业能否实现国产化替代,如果要提升国产芯片自给率,厂商应从哪几个方面着手。

相比4G LTE时代,5G时代对网络传输会有不一样的要求,如传输网在向100G扩容升级,接入网也在从EPON/GPON向10G PON演进,此外5G采用更高频段,且5G基站对25G及以上光模块的需求极度旺盛。可见,在国产替代过程中,突破25G光芯片及100G以上光模块设计能力,成为发展关键。

有分析人士强调,本土光模块公司要想取得高于行业增速的成长,还需要持续提升封装工艺。除此,上游芯片(如光迅、海信)和下游设备集成(华为、中兴)的市场集中度都比中游光模块要高,要想长远发展,中间厂商必须向上游芯片和核心器件布局和延伸,不断构建竞争壁垒。

总之,无论是华为还是光迅科技,抑或其他国内的光通信芯片、器件以及模块设计企业,在国际技术封锁的挑战与国内5G发牌的历史机遇下,必当奋发图强,争取早日实现光通信高端芯片替代的历史性跨越!

- 上一篇:装置光纤衰减器的首要过程

- 下一篇:光迅科技股票(宸展光电股票)