原标题:博创科技(300548.SZ)公司深度报告:立足无源器件根基,发力有源光模块

博创科技是国内光器件领域的优秀企业,目前行业正值5G商用部署、光器件技术升级换代窗口期,行业新契机、公司新布局预计推动博创科技步入新的成长期。

立足无源器件领域国内优势地位,伴随着流量需求高速提升和波分下沉、2019年国内传输网投资预计回暖,博创科技无源业务有望2019年实现恢复性增长。博创科技是国内无源器件(光分路器、AWG、VMUX等)业务的领军企业。自2003年成立以来,在公司创始人兼海归专家朱伟博士、丁勇博士的领导下,公司抓住光纤网络升级的机遇,收入、利润稳步提升,并成为华为、中兴、烽火在无源器件领域的核心供应商。

布局发力有源光模块市场,构建成长新动力。相对无源光器件领域,有源市场规模大的多,云计算推动全球数据中心市场有源数通光模块过去三年来的爆发性需求量开始上涨,同时也加速了行业技术进步和行业新秀的诞生。2015年以来,博创科技参股美国Kaiam公司、开展有源业务,2017年设立上海圭博、发力硅光,2018年并购成都迪谱科技,夯实产品线布局。伴随数通光模块、PON光模块业务完成布局逐渐发力和硅光技术领域布局,未来公司业务发展有望步入新的阶段。

有力的股权激励和良好的业务布局有望形成共振,加速博创科技发展。2018年10月,公司发布股权激励计划,授予股权期权180万份和限制性股票70万股,占总股本约3%,同时个人最高授予比例远高于行业可比公司。

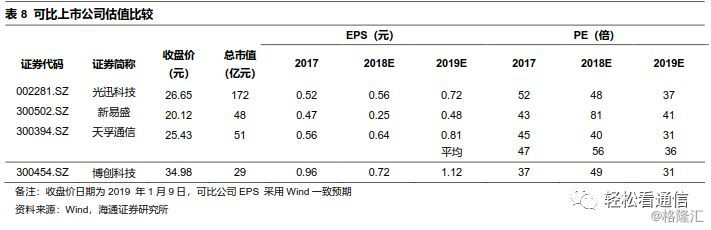

我们预计公司2018-2020年营业收入分别为3.09亿元、4.98亿元和6.66亿元,归母净利润分别为0.60亿元、0.93亿元和1.22亿元,对应EPS为0.72元、1.12元和1.46元。参考行业可比公司平均PE和公司历史估值水平,基于博创科技有源业务发力和无源器件的盈利弹性,给予2019年动态PE35-45倍、对应合理价值区间39.20元-50.40元,“优于大市”评级。

博创科技于2003年创立,是国内最早的PLC光功率分路器的生产厂商;公司抓住光纤网络持续升级的机遇,在PLC平台上全力发展DWDM器件(AWG、VOA和VMUX等),并成为华为、中兴、烽火的核心供应商。上市以来,公司加速有源业务的拓展,目前PON、光模块、硅光业务呈现出加速发展态势。

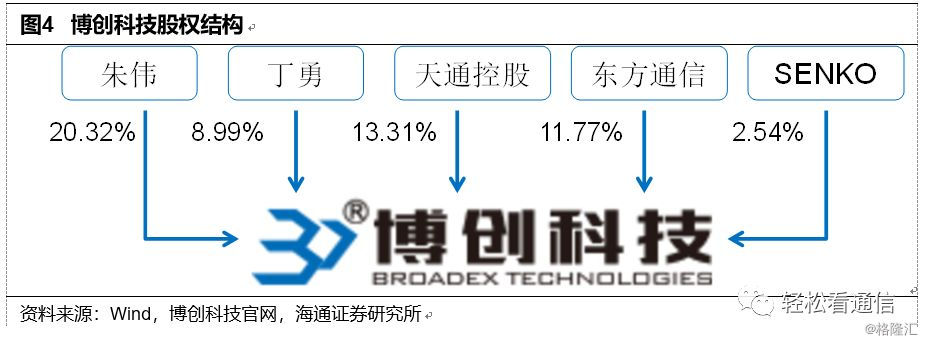

目前公司实际控制人为朱伟和丁勇,合计持股票比例为 29.31%。天通控股和东方通信为 A 股上市公司,承诺自上市 36 月内不减持。SENKO 为公司的客户及供应商。

公司目前产品包含了无源业务、有源业务(数据中心光模块、PON 光模块等多种产品)。博创科技公司目标是“为一个万物互联的世界提供集成化光电子科技类产品”;企业愿景是“一个光纤连接的世界成就所有人的数字化生活”。

光器件无源产品主要使用在光通信的接入网、城域网和骨干网领域。有源光模块产品被广泛的应用到了通信链路网络设备的每个部分,包括路由器、交换机、接入(PON、前传/回传等)以及数据中心等领域。

2015 年以来,博创科技收入、利润呈现出稳定向上发展形态趋势。2015-2017 年的收入增速分别为 54%、34%和 10%;归母净利润增速分别为 75%、55%和 18%。2018 年受公司有源大客户 Kaiam 产品结构调整影响、上半年业绩同比下滑(营业收入下滑 35%、归母净利润下滑 30%),前三季度收入为 1.95 亿元(-25%),归母纯利润是 0.45 亿元(-23%)。单三季度公司收入 0.77 亿元(+2.12%)、归母纯利润是 0.16 亿元(-4.4%),逐渐触底回升。

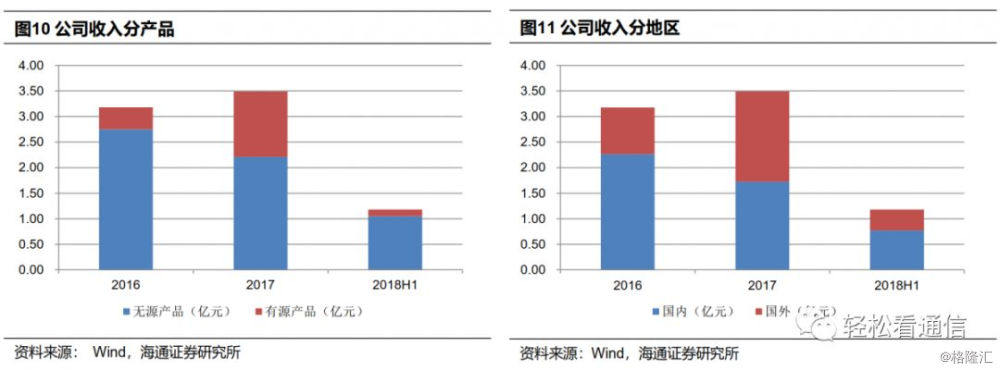

2016 年博创科技无源产品(PLC、VMUX、AWG 等)总收入为 2.75 亿元,有源产品收入为 0.43 亿元。2017 年受产品降价影响,无源产品收入为 2.21 亿元(-19%);同时 OSA 等有源产品收入快速提升至 1.28 亿元(+199%)。2018 年上半年公司无源产品收入为 1.05 亿元,基本保持稳定。有源产品受客户产品结构调整影响,大幅度地下跌至 0.13亿元(-84%);并带动公司毛利率下降至 30.90%(相对 17 年同期下降 5.45 个 PCT)。分地区来看,博创科技 2016 年国内收入占比 71%,2017 年受海外有源产品大幅度的提高影响国内收入占比下降至 49%。2018 年上半年公司国内收入占比为 65%。

我们认为虽然 2018 年受 Kaiam 业务调整影响企业有源业务大幅度地下跌,但公司有源业务的基础和实力已经奠定。伴随成都迪谱科技的并购落地,以及原有源业务触底后的复苏,2019 年公司业务发展有望呈现出向上拐点势。

博创客户的大客户相对集中,2014 年其前五大客户分别为华为、SENKO、Mellanox、中国移动和烽火通信,并以无源产品为主。之后公司分别拓展了 KAIAM 和中兴通讯等大客户,KAIAM 为其有源产品客户。借助于无源产品的良好客户渠道,公司的有源产品线更有助于较快打开市场格局。

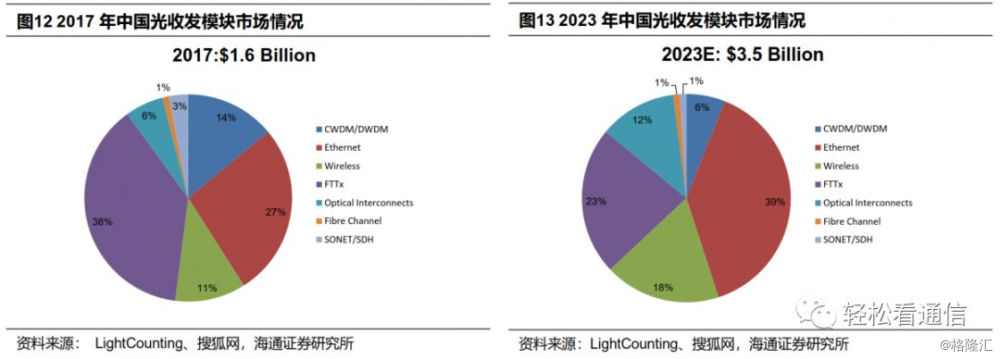

根据搜狐援引 LightCounting 的数据,2017 年我国光模块市场的整体需求约为 16亿美金,其中 FTTx 占比最大为 38%,无线%,以太网需求占比为 27%。2023年中国光模块整体需求预测为 35 亿美金(年复合增速 14%),FTTx 占比为 23%,无线%,以太网光模块占比提升至 39%。以太网、无线和数据中心互联需求将驱动光模块需求持续提升。

的需求正呈现出持续向上态势。速率方面,100G 目前慢慢的变成了数据中心领域的最主要应用,需求不断的提高。同时 400G 的光模块也逐步在数据中心得到应用。

2018 年,Lumentum 宣布以 18 亿美元并购 OCLARO、II-VI 宣布以 32 亿美元并购行业巨头 Finisar;我们大家都认为海外巨头的整合也将带来市场的重构,并给提前布局的公司带来机遇。

而极大地降低光子集成芯片的制造成本并提高其成品率。借助于微电子平台上成熟稳定的先进工艺能力,电子回路的可集成性,硅光子芯片在多功能集成、集成密度和规模、宽谱处理和大容量数据吞吐方面,具有传统光子集成技术没办法比较的优势。

技术的产业高质量发展具备极其重大意义。由于硅目前不能发光,硅光技术主要包含了倒装、Wafer级对准和晶圆外延生长等三个方向。

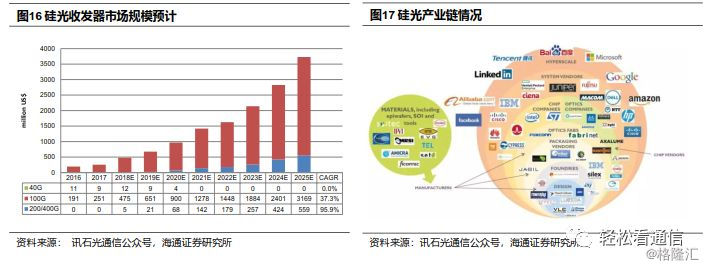

技术正迎来加快速度进行发展。根据讯石光通信公众号数据,目前硅基光模块的需求整体呈现出快速提升态势,2018 年 100G 硅光需求约为 4.75 亿美元。2016-2025 年复合增速约为37%,200G/400G 的符复合增速约为 96%。

发力硅光领域。2018 年 3 月,上海圭博科技收到上海发改委的专项资金 720 万元,项目为“硅基高速光收发模块开发和产业化”。2018 年 7 月,公司完成对上海圭博追加投资 1900 万元,增资完成后注册资本为 2900 万元。

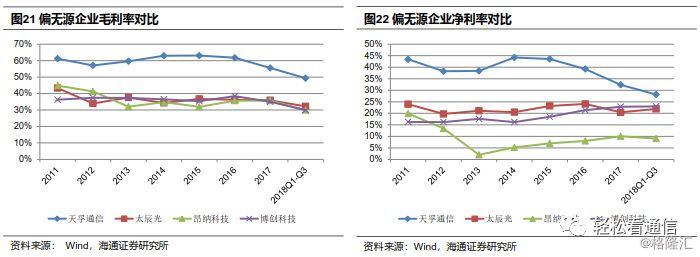

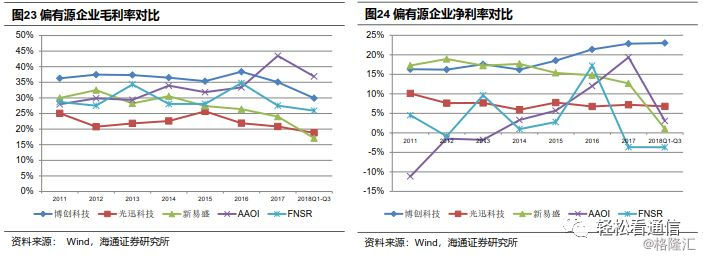

根据2015年Ofweek发布的数据,细分市场上光有源器件和光无源器件的比例大概是4:1,但偏有源类公司收入相对波动较大(受大客户及技术换代升级影响),2015-2017年伴随运营商光进铜退和数据中心扩容刺激,光迅科技、新易盛,AAOI和FNSR整体呈现出快速增长态势。受需求增速和价格波动影响,2018年相关公司收入增速放缓。随着5G和流量需求持续提升,我们大家都认为有源行业需求有望保持高景气。

有源行业毛利率方面,2016年前行业利润率相对来说比较稳定。由于数通光模块大量出货,2017年AAOI毛利率快速上升至43%,2018年前三季度受降价等因素影响下降至37%。新易盛受产品结构及客户的真实需求影响,毛利率快速下滑。净利率方面,光迅科技(具有无源业务)基本维持在7%左右,新易盛下滑明显。AAOI 2017年快速提升至19%,2018年前三季度下降至3%(受毛利率及芯片稳定性等因素影响)。

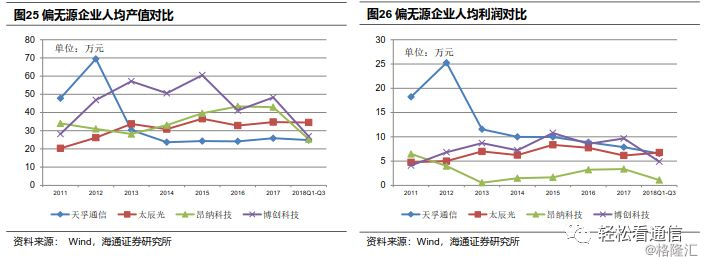

人均利润方面2017年,光迅科技、新易盛、AAOI和FNSR分别为7.09、 10.37、 15.82 和-2.19万元。2018年前三季度各公司分别4.99、 0.08、 1.45 和-1.27万元,呈现出比无源光器件为主业企业更高的盈利波动性。

有源业务:2018年受Kaiam产品调整业务预计收入大幅度地下跌,伴随成都迪谱的并表、数通光模块业务的突破,我们预计2019-2020年有望实现快速增长。

我们预计公司2018-2020年营业收入分别为3.09亿元、4.98亿元和6.66亿元,归母净利润分别为0.60亿元、0.93亿元和1.22亿元,对应EPS为0.72元、1.12元和1.46元。参考行业可比公司平均PE和博创科技历史估值水平,基于博创科技有源业务发力和无源器件的盈利弹性,给予2019年动态PE 35-45倍、对应合理价值区间39.20元-50.40元,“优于大市”评级。