其中,光模块是进行光电转换的核心部件。同时光模块,又是由多种光器件封装组成。目前,大热的

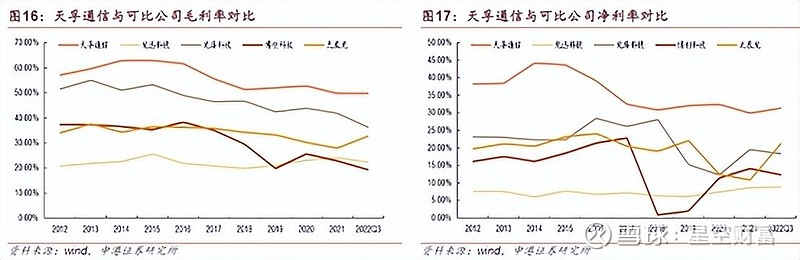

产业链上,光器件产品利润较高,头部企业$天孚通信(SZ300394)$,毛利率可高达50%以上。

不过,同样生产光器件,$太辰光(SZ300570)$毛利率却始终垫底。2022年,太辰光的光器件产品毛利率32%,与天孚通信相差约20个百分点。

接下来我们就翻开天孚通信太辰光的财报,找找太辰光究竟差在哪?天孚通信的高毛利背后,又有哪些风险?

天孚通信太辰光,都是主营光器件的公司,2022年光器件营收占比分别高达98.43% 、96.57%。

二者相比,太辰光毛利偏低,其背后无外乎两个原因,要么成本高,要么售价低。而从数据分析来看,太辰光在这两方面,恐怕都不占优势。

首先,从成本端来看,2022年,天孚通信太辰光光器件营收分别为11.78亿、9.25亿,经营成本分别为5.7亿、6.24亿。

进一步拆分成本明细来看,太辰光的直接材料、直接人工营收占比分别为50%、12%,天孚通信分别为30%、9%。

这就相当于,同样卖100块钱的产品,天孚通信的材料成本30块,人力成本9块,而太辰光则分别达50块、12块。

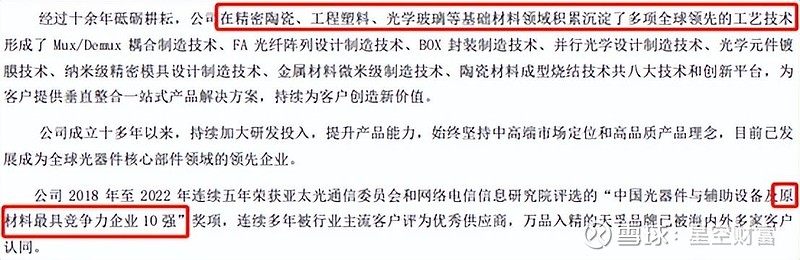

通过公开信息分析,天孚通信的材料成本优势,大概是得益于对基础原材料的自主研发和制造能力。而其人力成本优势,或主要归功于生产基地建在江西。

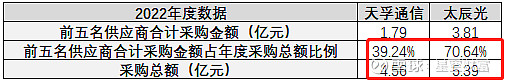

而反观太辰光,人工方面,太辰光通信科技园位于深圳坪山,显然并没有人力成本优势。材料方面,虽然没查到太辰光有没有原材料自产能力,但比起天孚通信,太辰光收入规模更小,但采购金额反而更高(↓),说明其原材料自主程度明显偏低。

另外,太辰光前五大供应商采购占比高达70.64%,可见其原材料不仅需要外采,并且还有严重的供应商依赖。

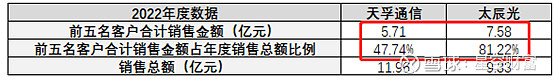

其次,从销售端来看,太辰光不仅供应商集中,而且客户更集中。2022年,太辰光前五大客户销售额占比高达81.22%。不知在这样的大客户面前,太辰光还有多少议价权?

而客户集中,除了可能会影响产品议价外,还有几率存在过度集中的风险。尤其是太辰光,客户主要来自于境外(主要是北美)。2022年,太辰光境外收入占比高达83.72%。

天孚通信最大的看点,就是它的高毛利率。而进一步拆分产品结构来看,天孚通信的高毛利,其实主要得益于光无源器件产品。

解释一下,按照功能不同,光器件大致上可以分为两种,一种是光有源器件,即可以有效的进行光电信号转换的器件;另一种是光无源器件,即具有一定功能,但没有光电转换功能的器件。

天孚通信成立于2005年,早期就是以无源器件产品(氧化锆陶瓷套管)起家,2015年上市后,开始向有源器件产品拓展。但截至2022年,天孚通信无源器件营收占比仍然高达80.23%,而且它的毛利率可达55%。

可以说,无源器件是天孚通信的主要业绩支撑。太辰光亦是如此,其有源及传感产品的占比较低,对公司销售毛利率影响甚小。

所以天孚通信,包括太辰光,其竞争优势主要都在无源器件市场。但问题是,无源器件本身的市场规模,要远远小于有源器件。据Ovum统计,光通信器件市场中,光有源器件约占83%,光无源器件约占17%。

从数据来看,近两年,天孚通信营收增长已明显放缓。2022年,天孚通信营收同比增长15.89%,其中无源器件仅同比增长4.33%。

2023年一季度,天孚通信营收增速已进一步下降至1.5%,换道发展迫在眉睫。

目前来看,有源器件已成为天孚通信业绩增长的关键,2022年有源器件营收同比增长156.24%(当然也主要是因为基数小)。

但有源器件赛道竞争更为激烈,天孚通信作为后进入者,其有源器件实现毛利率36.75%,明显低于无源业务。

未来,且不说天孚通信能否在有源器件赛道站稳脚跟,即便可以,随着有源产品收入增加,其综合毛利率也必然随之下滑。

总体来说,在下游电信市场、数通市场的带动下,光通信产业链的所有的环节都非常关注。光器件作为毛利较高的赛道,自然不乏参与者。

头部企业比较来看,太辰光原材料较为依赖外采,而且供应商、客户相对集中。不仅毛利率偏低,而且集中风险偏高。

至于天孚通信,毛利率是一大亮点。不过如果仔细看天孚通信的成本明细,就会发现,它虽然在材料、人工方面有优势,但制造费用反而要高于太辰光。

2023年一季度,太辰光营收1.9亿,天孚通信营收2.87亿,大约是太辰光的1.5倍。而截至2023年一季度末,太辰光固定资产2.08亿,天孚通信固定资产5.85亿,大约是太辰光的2.8倍。

这就意味着,在实现同样收入的情况下,天孚通信要比太辰光承担更多的资产投入,承担更高的资产折旧,进而承担更高的制造费用。

过去,在无源器件高毛利的遮盖下,或许可忽略固定资产使用效率的差异。但如今,无源器件增速放缓,有源器件竞争激烈。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。